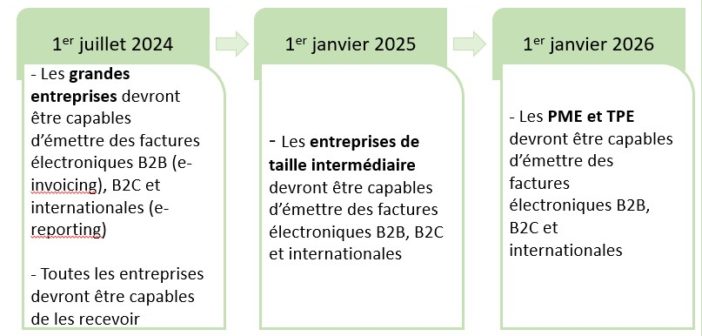

Les premières obligations liées à la réforme de la facturation électronique seront applicables dès juillet 2024. A moins de 18 mois de l’échéance, rappel des composantes principales de la réglementation, du calendrier pour les différents types d’entreprise et des parties prenantes impliquées. (Photo : CT)

À compter du 1er juillet 2024, toutes les entreprises françaises devront être en mesure de recevoir des factures B2B électroniques. Et pour cause, toutes les grandes structures devront en effet savoir les émettre sous cette forme à partir de la même date. Puis, au 1er janvier 2025, les ETI devront faire de même et enfin, au 1er janvier 2026, les PME et TPE.

Dès lors que la réforme entrera en vigueur, la définition d’une facture électronique changera. Actuellement, une facture PDF est une facture électronique. À compter de l’été 2024, ce ne sera plus le cas. Ainsi, pour être conforme à la régulation, elle devra être émise, transmise et reçue dans un format électronique structuré – UBL, CII ou Factur-X – permettant son traitement automatique et électronique. Les factures aux formats UBL et CII intègrent des données structurées, non lisibles par l’homme. Facture-X est considéré comme un format de facture mixte ou hybride. C’est-à-dire qu’il associe un fichier PDF, lisible par l’homme, à un fichier XML lisible par les logiciels. Le choix du format appartient à l’entreprise. L’AIFE (Agence pour l’informatique financière de l’État) précise néanmoins que la facture PDF sera acceptée jusqu’au 31 décembre 2027. Elle pourra ainsi être déposée sur une plateforme de dématérialisation partenaires (PDP) qui générera une facture électronique conforme.

Quatre acteurs pour traiter la facture électronique et le e-reporting

Le recours à la facturation électronique pour les opérations B2B s’applique aux flux entrants et sortants et toutes les sociétés assujetties à la TVA sont concernées par la réglementation. En complément, l’obligation de transmission de données concernera aussi toutes les transactions réalisées avec l’international ou avec des clients non assujettis à la TVA, notamment des particuliers (e-reporting). La combinaison de ces deux obligations vise à reconstituer l’ensemble de l’activité de l’entreprise.

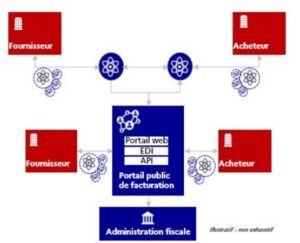

Pour assurer la transmission de toutes ces données, tant celles du e-invoicing que celles du e-reporting, un dispositif est mis en place avec quatre acteurs principaux. Pour commencer, les entreprises (fournisseurs et acheteurs), les prestataires de service ou de solutions de gestion qui accompagnent les entreprises en amont ou en aval de la transmission des factures (opérateurs de dématérialisation ou OD). Les plateforme de dématérialisation partenaires, immatriculées, et seules habilitées, avec le portail public de facturation (PPF), à émettre et recevoir les factures ainsi qu’à transmettre le e-reporting au PPF. Enfin, ce dernier concentre les flux à destination de l’administration fiscale et peut également être choisi par les entreprises pour émettre et recevoir les factures B2B domestiques entre assujettis.

Ce dispositif a été qualifié de schéma en Y par la FNFE-MPE puisque les émetteurs et les destinataires des factures ne communiqueront plus en direct. Toutes les factures devront passer par le PPF pour être traité par l’administration fiscale (voir schéma ci-dessous).

Architecture du dispositif en Y de facturation électronique. En rouge, les émetteurs et destinataires des factures. En bleu les acteurs publics. Les logos atomes sur fond bleu et blanc correspondent respectivement aux PDP et aux OD. (Crédit : FNFE)

Objectifs et bénéfices de la réforme

Pour l’Etat, les deux objectifs principaux de la réforme résident dans une collecte plus efficace de la TVA et la lutte contre la fraude en la matière. Elle devrait également générer un certain nombre de bénéfices pour les entreprises, à commencer par l’automatisation des traitements des factures et l’accélération des paiements. Le volume de litiges devrait également réduire. Les organisation pourront également suivre en temps réel leur activité.

Clémence Tingry